2020-12-31 19:46 | 來源:中國基金報 | 作者:未知 | [資訊] 字號變大| 字號變小

國內頭部劇集制片商和發(fā)行商稻草熊娛樂集團終于要圓它的上市夢了。此前,稻草熊已通過港交所聆訊,今日起正式啟動招股,成為近年來少數(shù)成功沖擊IPO的影視公司之一。...

有明星劉詩詩和趙麗穎加持的稻草熊娛樂今起正式啟動招股,離赴港上市又進一步。

12月31日,稻草熊發(fā)布全球發(fā)售公告及招股說明書,計劃全球發(fā)售1.658億股股份,其中約1.492億股發(fā)售股份將用作國際發(fā)售,其余約1657.8萬股發(fā)售股份將作香港發(fā)售,作價每股5.10港元至6.16港元,最高募資總額為10.21億港元。

明星公司稻草熊娛樂今起招股

國內頭部劇集制片商和發(fā)行商稻草熊娛樂集團終于要圓它的上市夢了。此前,稻草熊已通過港交所聆訊,今日起正式啟動招股,成為近年來少數(shù)成功沖擊IPO的影視公司之一。

據(jù)今日的公告顯示,稻草熊娛樂自2020年12月31日至2021年1月8日期間啟動招股,預期定價日為2021年1月8日。發(fā)售價為每股5.10港元至6.16港元,每手買賣單位1000股,入場費約6160港元。稻草熊擬全球發(fā)售約1.66億股,其中香港公開發(fā)售1,657.8萬股,國際配售約1.49億股,另有15%超額配股權。招商證券國際、中信建投國際為其聯(lián)席保薦人,預計于2021年1月15日于聯(lián)交所主板掛牌上市。股份代號為2125。

籌資用途方面,公司擬將股份發(fā)售所得款項凈額用于以下用途:約70%將用于撥付劇集制作;約10%將用于撥付對可提高市場地位及加快劇集開發(fā)、制作及發(fā)行的公司進行的潛在投資或并購;約10%將用于透過收購至少一家優(yōu)質版權公司取得更多IP以確保劇集制作及發(fā)行的穩(wěn)定發(fā)展;約10%營運資金及其他一般企業(yè)用途。

稻草熊于2014年成立,創(chuàng)始人為資深影視制作人劉小楓,是2003年吳奇隆所創(chuàng)立的北京稻草熊影視文化有限公司關聯(lián)的品牌系列公司之一。稻草熊首次進入大眾視線的是在成立后第二年,聯(lián)手愛奇藝推出了自制劇《蜀山戰(zhàn)紀之仙俠傳奇》。而在同年,劉詩詩、趙麗穎入股稻草熊,讓該公司成為了“明星公司”。

據(jù)招股書顯示,在IPO前,稻草熊董事會主席以及CEO劉小楓作為公司的創(chuàng)始人和第一大股東于公開發(fā)售前持有公司58.41%股權,愛奇藝、劉詩施(即演員劉詩詩)、趙麗穎分別持股19.57%、14.80%、0.79%。

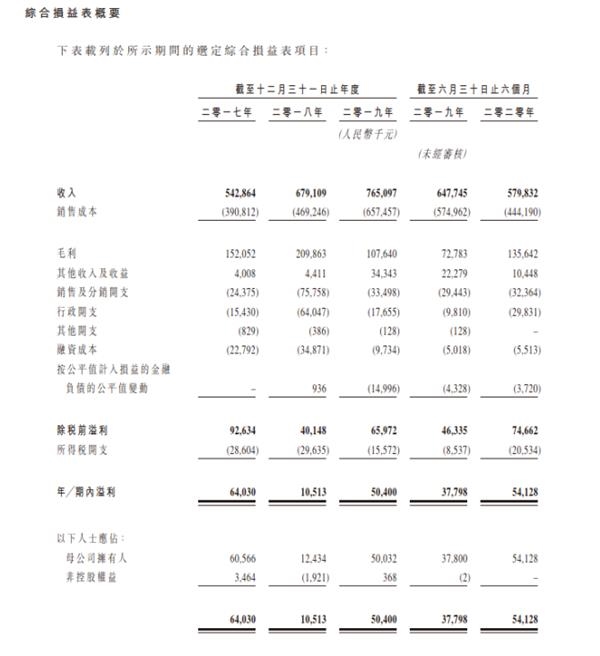

截至上半年,稻草熊已有29部已播映劇集,曾經(jīng)制作發(fā)行了《蜀山戰(zhàn)紀》系列電視劇、《第二次也很美》、《國寶奇旅》、《局中人》等熱門劇集。而2020年上半年,雖然影視行業(yè)普遍受到疫情影響,稻草熊影業(yè)仍然實現(xiàn)凈利潤5413萬元,同比增長43%,此外,毛利率相比同期大幅提升至23.4%。

飽受基石投資者的青睞

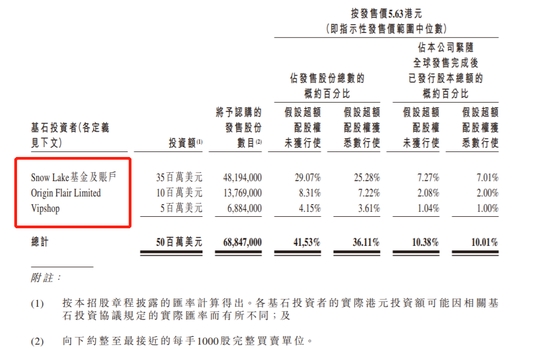

根據(jù)全球發(fā)售招股書所示,稻草熊娛樂吸引到眾多知名基石投資者的踴躍參與,包括雪湖資本、IDG、唯品會。基石投資者協(xié)定投資合共5千萬美金。

其中,雪湖資本是一家總部位于香港專注于亞洲市場的對沖基金管理公司,管理資產(chǎn)超過30億美元。此次投資額3.5千萬美元。于此前赴港交所上市的華夏視聽,雪湖資本亦是其IPO的基石投資者之一。從華夏視聽上市以來的股價走勢來看,雪湖資本收獲頗豐。截至12月30日,華夏視聽股價為8.06港元,較其發(fā)行價3.1港元已經(jīng)翻番。

同時,IDG資本也受到廣泛關注,IDG資本始終專注于投資中國技術型企業(yè)以及以技術和創(chuàng)新為驅動的企業(yè)。截至2017年上半年,IDG資本已在中國扶持超過600家,包括騰訊、百度、搜狐等。極少作為基石參與投資的IDG資本的加入,更表明了其對稻草熊娛樂的認可。

此外,唯品會也加入了此次稻草熊上市的基石投資中,作為內容與新消費領域的創(chuàng)新者,可見其對稻草熊的上市也十分看好。唯品會的加入,有望實現(xiàn)各自渠道和平臺的協(xié)同及多方共贏。

今年上半年凈利已遠超2019年全年

愛奇藝為第二大股東

據(jù)了解,目前公司收入來源主要包括以下三方面。第一,向電視臺、網(wǎng)絡視頻平臺或第三方發(fā)行商出售自制劇集播映權;第二,將買斷劇集播映權出售給電視臺、第三方發(fā)行商或網(wǎng)絡視頻平臺; 第三,承接網(wǎng)絡視頻平臺的定制劇承制服務。

數(shù)據(jù)顯示,2017年至2019年,稻草熊分別實現(xiàn)收入5.43億元、6.79億元和7.65億元。而在全行業(yè)受到新冠疫情沖擊的背景下,稻草熊2020年上半年仍實現(xiàn)收入5.8億元。而今年上半年稻草熊毛利潤達到1.356億元,毛利率達23.4%。與2019年同期的11.2%相比,已經(jīng)翻番。

愛奇藝為稻草熊的第二股東,且影響巨大。從業(yè)績上看,公司今年一季度收入完全依賴愛奇藝。2017年愛奇藝是其第二大客戶,2018年至今年一季度,愛奇藝均為其單一最大客戶。

招股書顯示,2017年、2018年、2019年年度與2020年上半年,愛奇藝貢獻的收入分別為1.16億元、2.45億元、2.09億元、4.01億元,分別占其同期總收入的21.4%、36.0%、27.2%與69.2%。

公司在招股書中也坦言:“2018年、2019年及截至2020年3月31日,愛奇藝是我們的單一最大客戶。倘我們無法與愛奇藝維持業(yè)務關系,或倘愛奇藝失去其領軍市場地位或不再受歡迎,則我們的業(yè)務、財務狀況及經(jīng)營業(yè)績可能受到重大不利影響。”

稻草熊首席營運官翟芳表示,愛奇藝是稻草熊非常重要的戰(zhàn)略投資人,與愛奇藝在很多業(yè)務方面都有著非常良好和公平的合作,保持著非常緊密的戰(zhàn)略合作關系。愛奇藝也并沒有限制稻草熊與其他平臺的發(fā)展,主流網(wǎng)絡視頻平臺與稻草熊優(yōu)質內容的碰撞,形成了非常好的協(xié)同效應,愛奇藝也會堅定地長期陪伴稻草熊一起成長。

獨創(chuàng)的平臺型運營模式

港股上市值得期待

稻草熊為何能吸引頂級投資者機構呢?其原因與稻草熊的劇集發(fā)展前景和獨創(chuàng)的平臺型運營模式分不開。

據(jù)悉,作為一家影視公司,稻草熊的平臺型運營模式,借鑒了網(wǎng)絡視頻平臺的經(jīng)營思路,在影視項目的運營和操作上創(chuàng)設了獨有的平臺型運營模式,向全行業(yè)開放合作并擁抱業(yè)內優(yōu)質創(chuàng)作人才,將IP擁有人、主創(chuàng)人員、拍攝及制作工作室、外部品控專家及發(fā)行渠道等影視劇集制作中各個節(jié)點的優(yōu)質資源進行有效整合,與市場中優(yōu)秀的內容及制作型公司合作,將合適的行業(yè)參與者配置到其擅長的生產(chǎn)環(huán)節(jié)上,實現(xiàn)協(xié)同效應,以及工業(yè)化的生產(chǎn)方式。在保證劇集質量的前提下,縮短影視劇集制作周期,并且提高產(chǎn)能,能夠高效召集產(chǎn)業(yè)鏈內的專業(yè)行業(yè)參與者,實現(xiàn)聚集制作流程的標準化,內容多樣化。

從招股書來看,公司已經(jīng)播放29部劇集,此外還握有30個可影視化的優(yōu)質IP儲備,包括6個原創(chuàng)及24個改編IP,其中包括馬伯庸的長篇歷史小說《兩京十五日》。目前稻草熊擁有多個籌備中劇集項目,為未來發(fā)展蓄能。

稻草熊劇集從孵化到制作再到發(fā)行的周期大幅縮短,效率提高顯著。據(jù)招股書顯示,自提交影視劇項目備案至劇集實現(xiàn)首輪播映,稻草熊平均需要大約17.8個月,顯著低于業(yè)內平均周期的22.5個月。

稻草熊既有頂級投資者的資金,又有明星的光環(huán)加持,加之內部獨有的運營模式,稻草熊此次沖擊港交所值得期待。

(文章來源:中國基金報)

《電鰻快報》

熱門

相關新聞