2025-03-05 08:33 | 來源:電鰻快報 | 作者:電鰻號 | [IPO] 字號變大| 字號變小

在閱讀該公司提供的上市資料時,《電鰻財經》注意到,此次IPO能之光計劃募集資金1.6億元,其中3400萬元將用于補充流動資金,而該公司在2022年和2023年合計現金分紅3300萬元...

《電鰻財經》電鰻號 / 文

2024年12月31日,寧波能之光新材料科技股份有限公司(以下簡稱能之光)北交所IPO中止了上市進程。招股書顯示,能之光是從事高分子助劑及功能高分子材料的研發、生產和銷售的高新技術企業,其產品應用于改性塑料、復合材料和高分子功能膜等材料,應用領域覆蓋汽車、線纜、電子電器、復合建材、阻隔包裝、光伏組件等多個終端市場。

在閱讀該公司提供的上市資料時,《電鰻財經》注意到,此次IPO能之光計劃募集資金1.6億元,其中3400萬元將用于補充流動資金,而該公司在2022年和2023年合計現金分紅3300萬元,且超過一半落入實際控制人家族的腰包中。而且,該公司的業績含金量低,過去三年中有兩年的經營現金流負值。報告期內,能之光的研發費用率和毛利率均遠落后于同行,該公司的營業收入增長放緩,且其應收賬款占比高,未來增長的持續性遭到質疑。

3400萬募資補流 3300萬現金分紅 業績含金量低

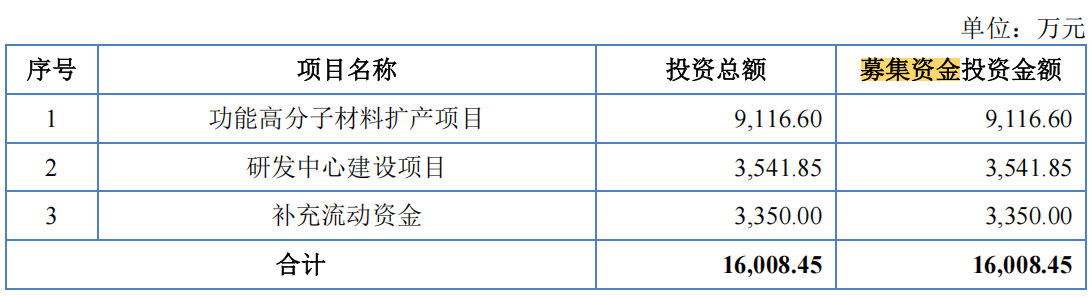

招股書顯示, 此次IPO,能之光計劃募集資金1.6億元,其中0.91億元用于功能高分子材料擴產項目,0.35萬元用于研發中心建設項目,0.34萬元用于補充流動資金。

由此可見,能之光將用超過20%的募集資金補充流動資金。而在2022年和2023年,能之光分別現金分紅1500萬元和1800萬元,合計3300萬元。

截至最新招股說明書簽署日,張發饒為公司的實際控制人。張發饒直接持有公司13.84%的股份,通過持有一致行動人寧波微麗特股權間接控制公司26.46%股份,通過持有一致行動人寧波能馨間接控制公司 6.26%股份,通過一致行動人張發饒之配偶YUHUA LI、張發饒之子女 QINYA ZHANG、張發饒之子女 GAOXIN ZHANG 及張發饒之子女 JARED ZHANG 分別控制公司1.71%、0.95%、0.95%及0.95%股份,可實際支配發行人股份表決權比例為51.13%,且張發饒為公司的董事長,對公司股東大會、董事會的重大決策和公司經營活動能夠產生重大影響,因此,張發饒系公司的實際控制人。

由此可見,能之光的上述分紅有超過一半落入了實際控制人的腰包中。一邊現金分紅,一邊募資補流。事實上,能之光擁有的貨幣資金并不多。從2021年至2023年(以下簡稱報告期),該公司擁有的貨幣資金分別為3126萬元、3060萬元和7764萬元,遠低于同期該公司應收賬款,同期該公司應收賬款余額分別為1.27億元、1.26億元和1.08億元。

事實上,能之光的業績含金量不高。報告期內,能之光實現營業收入分別為5.3億元、5.6億元和5.7億元,同期凈利潤分別為2425萬元、2186萬元和4981萬元,同期經營活動產生的現金流量凈額分別為-9983萬元、-5423萬元和5492萬元。

研發費用率和毛利率均遠落后于同行

招股書顯示,截至招股說明書簽署日,能之光擁有境內發明專利51項,均為有效狀態,該公司已取得相關專利證書。同時,該公司還取得境外專利4項。

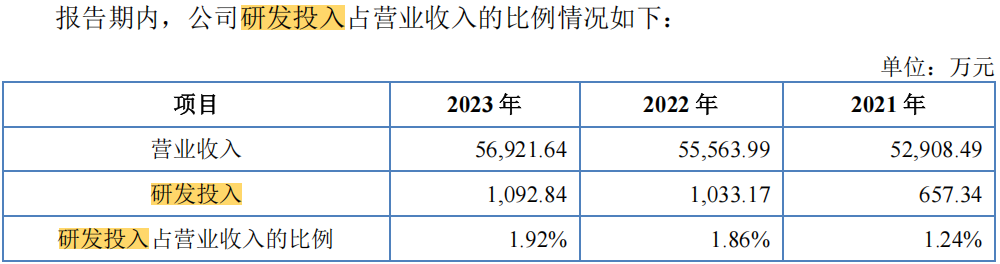

報告期內,能之光的研發投入金額分別為657.34萬元、1033.17萬元和1092.84萬元,占當期營業收入的比例分別為1.24%、1.86%和1.92%。

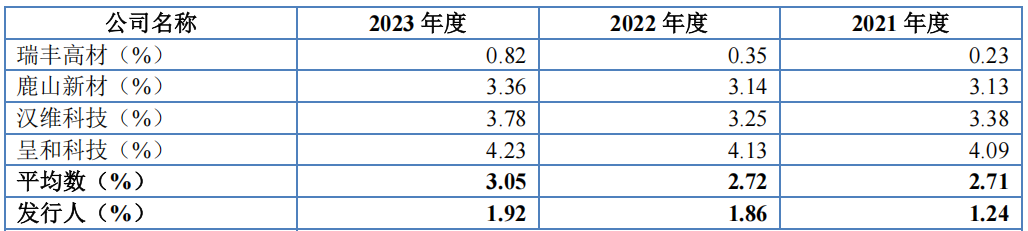

能之光的研發費用率遠落后于同行可比公司的均值。報告期內,同行可比公司的均值分別為2.71%、2.72%和3.05%。

截至2023年12月31日,能之光的技術研發人員為42人,占當期員工總數的15.5%。

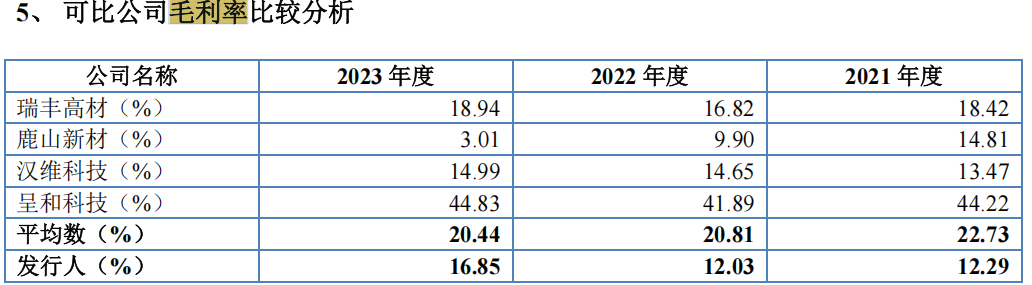

報告期內,能之光的毛利率分別為12.29%、12.03%和16.85%,在2022年小幅下滑之后,2023年出現大幅度回升。對此,北交所在問詢函中要求其說明2023年毛利率大幅增長的原因及可持續性。

盡管毛利率出現了上升,但與同行可比公司比較,能之光的毛利率遠落后于同行可比公司。報告期內,同行可比公司的毛利率分別為22.73%、20.81%和20.44%。

由此可見, 能之光的研發費用率和毛利率均落后于同行可比公司。對此,北交所在問詢函中要求能之光說明“研發投入占比較低以及是否能持續滿足高新技術企業認定要求。”

營收增長放緩 應收賬款占比高 未來增長遭質疑

招股書顯示,能之光的凈利潤分別為2425萬元、2186萬元和4981萬元,同期經營活動產生的現金流量凈額分別為-9983萬元、-5423萬元和5492萬元。

然而,更令人擔心的是,該公司的營業收入增長在放緩。報告期內,能之光的營業收入分別為52,908.49萬元、55,563.99萬元和56,921.64萬元,復合增長率僅為3.72%,這意味著該公司在吸引新客戶和拓展新市場方面將面臨新的挑戰。

報告期各期末,能之光應收賬款賬面價值分別為1.27億元、1.26億元和1.08億元,占流動資產比例為38.73%、36.00%和30.88%。如果客戶經營狀況發生重大不利變化,則公司將面臨不能按期收回或無法收回其應收賬款的風險,從而對公司經營業績及經營活動凈現金流量產生不利影響。

業內人士指出,能之光所處的高分子助劑和功能高分子材料行業屬于市場化程度較高、競爭較為激烈的行業,起步較晚,高分子助劑于20世紀70年代才有相關研究院所及廠商從事助劑的研發、生產。現今經過50多年的建設和發展,中國高分子助劑產業已發展成為門類齊全、廠商眾多的一大行業。

能之光在招股書中表示,公司所處的高分子助劑和功能高分子材料行業屬于市場化程度較高、競爭較為激烈的行業。行業中,來自國內外市場的競爭者眾多,有一批歷史悠久、資金實力雄厚的國際巨頭,公司與國外競爭對手仍存在一定差距。隨著產業整合的推進,行業將可能呈現規模、技術、資金實力全方位競爭的態勢,市場競爭的加劇可能導致產品價格的大幅波動,進而影響公司的盈利水平。

在問詢中,交易所要求能之光補充說明市場空間與競爭情況。這表明發審委對該公司所處行業的市場容量、成長性以及競爭格局給予了高度關注。

《電鰻快報》

相關新聞