2025-03-10 13:32 | 來源:電鰻快報 | 作者:電鰻號 | [財經(jīng)] 字號變大| 字號變小

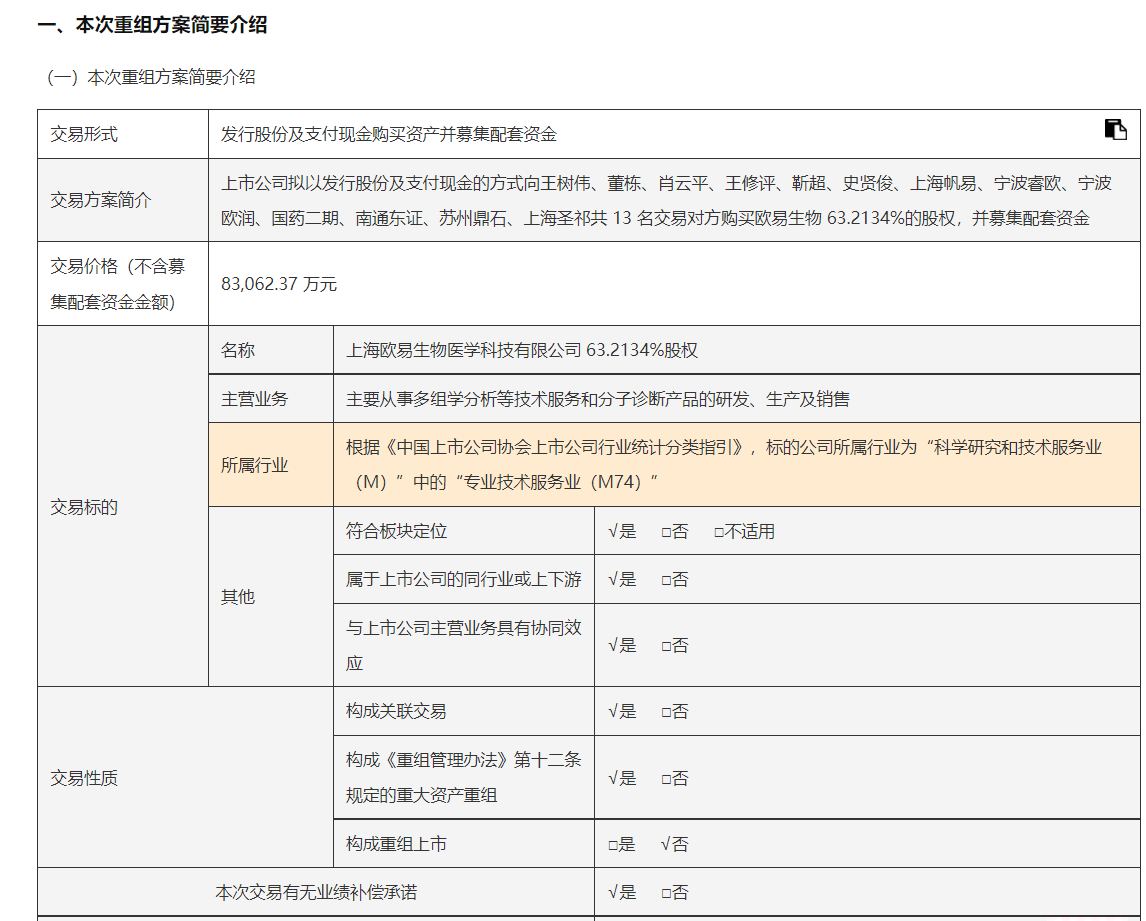

?近日,嘉必優(yōu)發(fā)布了發(fā)行股份及支付現(xiàn)金購買資產(chǎn)并募集配套資金暨關(guān)聯(lián)交易報告書(草案)(申報稿),擬通過發(fā)行股份及支付現(xiàn)金的方式購買上海歐易生物醫(yī)學(xué)科技有限公司63.213...

《電鰻財經(jīng)》電鰻號/文

在商業(yè)浪潮中,并購常被視為企業(yè)拓展版圖、增強競爭力的一把雙刃劍。嘉必優(yōu)生物技術(shù)(武漢)股份有限公司(以下簡稱“嘉必優(yōu)”)近期籌劃的高溢價并購上海歐易生物醫(yī)學(xué)科技有限公司(以下簡稱“歐易生物”)之舉,便在資本市場掀起了波瀾。這一決策背后,隱藏著諸多值得深思的問題,尤其是標(biāo)的公司應(yīng)收賬款及存貨金額巨大,而嘉必優(yōu)自身資金有限的情況下,這場并購盛宴是否將為嘉必優(yōu)帶來預(yù)期的輝煌,有待進(jìn)一步驗證。

近日,嘉必優(yōu)發(fā)布了發(fā)行股份及支付現(xiàn)金購買資產(chǎn)并募集配套資金暨關(guān)聯(lián)交易報告書(草案)(申報稿),擬通過發(fā)行股份及支付現(xiàn)金的方式購買上海歐易生物醫(yī)學(xué)科技有限公司63.2134%的股權(quán),同時募集配套資金。這一消息如同一顆石子投入平靜的湖面,激起了層層漣漪。歐易生物成立于2009年的生物科技領(lǐng)域集團(tuán)型企業(yè),以其在多組學(xué)技術(shù)服務(wù)檢測領(lǐng)域的深厚積累和廣泛影響力,成為了嘉必優(yōu)眼中的“香餑餑”。然而,這場看似美好的聯(lián)姻,卻暗藏著不少風(fēng)險與挑戰(zhàn)。

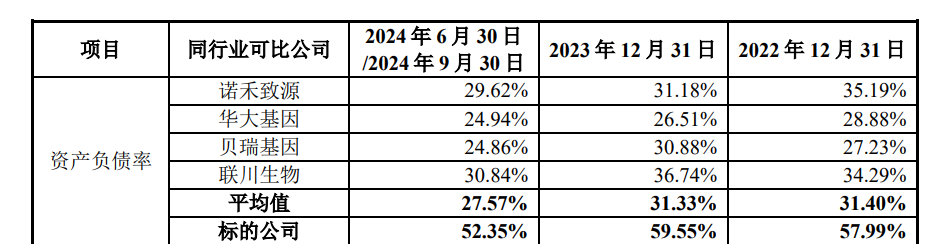

據(jù)公告顯示,本次交易預(yù)計構(gòu)成重大資產(chǎn)重組,且交易價格不菲。然而,令人擔(dān)憂的是,歐易生物近年來負(fù)債高企,報告期各期末,歐易生物的資產(chǎn)負(fù)債率分別為57.99%、59.55%、52.35%。

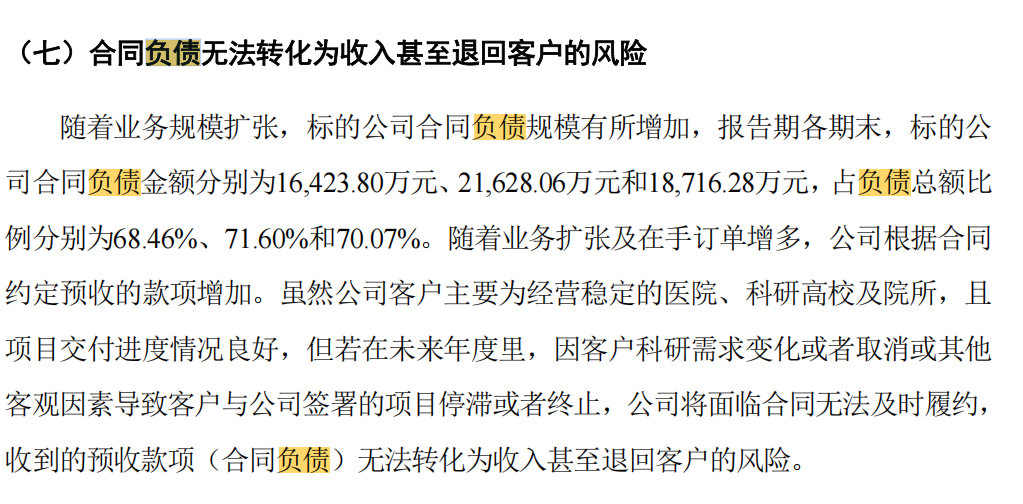

此外,報告期各期末,該公司的合同負(fù)債金額分別為16,423.80萬元、21,628.06萬元和18,716.28萬元,占負(fù)債總額比例分別為68.46%、71.60%和70.07%。這無疑為嘉必優(yōu)的并購之路蒙上了一層陰影。更為關(guān)鍵的是,嘉必優(yōu)自身資金實力有限,面對如此高昂的并購成本,其資金鏈能否承受得住這一重壓?這無疑是對嘉必優(yōu)管理層智慧和膽識的一次嚴(yán)峻考驗。

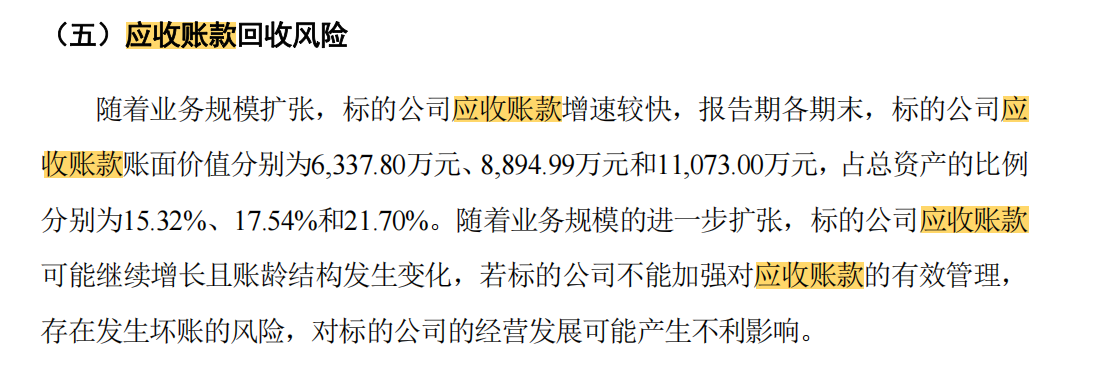

除了高溢價帶來的潛在風(fēng)險外,歐易生物巨大的應(yīng)收賬款和存貨金額也不容忽視,報告期內(nèi),該司應(yīng)收賬款賬面價值分別為6,337.80萬元、8,894.99萬元和11,073.00萬元,占總資產(chǎn)的比例分別為15.32%、17.54%和21.70%。報告期各期末,歐易生物存貨賬面價值分別為3,772.47萬元、4,742.52萬元和7,200.15萬元,占資產(chǎn)總額的比例分別為9.12%、9.35%和14.11%。

并購并非簡單的“1+1=2”,而是涉及企業(yè)文化、管理模式、業(yè)務(wù)流程等多方面的深度融合。嘉必優(yōu)與歐易生物雖然同屬生物科技領(lǐng)域,但在業(yè)務(wù)模式、市場定位等方面存在差異。如何在保持各自優(yōu)勢的同時,實現(xiàn)資源共享、優(yōu)勢互補,將是嘉必優(yōu)面臨的又一大挑戰(zhàn)。

《電鰻財經(jīng)》將繼續(xù)關(guān)注后續(xù)發(fā)展。

《電鰻快報》

熱門

信息產(chǎn)業(yè)部備案/許可證編號: 京ICP備17002173號-2 電鰻快報2013-2024 www.13010184.cn

相關(guān)新聞