2021-10-11 10:12 | 來源:和訊網 | 作者:俠名 | [科創板] 字號變大| 字號變小

招股書顯示,先正達本次公開發行股票不超過27.86億股,中金公司、中銀證券為聯席保薦機構和主承銷商。先正達擬募資650億元,一旦成功上市,有望成為A股近10年來最大IPO。...

A股重量級選手的IPO之旅被暫停。

9月30日,從上交所獲悉,先正達集團股份有限公司(以下簡稱先正達)因發行上市申請文件中記載的財務資料已過有效期,需要補充提交,故其發行上市審核中止。

2019年在上海注冊,先正達是全球領先的農業科技創新企業,主營業務涵蓋植物保護、種子、作物營養產品的研發、生產與銷售,同時從事現代農業服務。

業務方面,先正達由先正達植保、先正達種子、先正達集團中國和安道麥四個業務單元構成。

招股書顯示,先正達本次公開發行股票不超過27.86億股,中金公司、中銀證券為聯席保薦機構和主承銷商。先正達擬募資650億元,一旦成功上市,有望成為A股近10年來最大IPO。

由中國企業海外最大收購案造就

農業,國之重器也。

中國作為當之無愧的農業大國,卻長期缺席農化行業的競爭。2016年以前,全球農化行業第一梯隊呈現“六巨頭”格局,被瑞士先正達、孟山都、拜耳、陶氏、杜邦和巴斯夫等6家海外跨國公司穩霸。公開資料顯示,“六巨頭”占領了全球75%以上的殺蟲劑市場,60%以上的種子市場。

直到2016年一場價值430億美元的收購后,中國開始躋身全球農化第一梯隊。

2016年,中國化工集團有限公司(以下簡稱中國化工)宣布以430億美元收購瑞士先正達的100%股權。與此同時,農化市場的格局激烈洗牌,拜耳收購了孟山都,陶氏則和杜邦合體,“六巨頭”從此成為了新“四巨頭”:巴斯夫、陶氏杜邦、拜耳和中國化工。

但這并不是終點。2020年1月,中國化工和中國中化集團有限公司(以下簡稱中化集團)宣布,分別將其下屬農化板塊劃撥入同一家剛剛成立半年的新公司——中化工(上海)農業科技股份有限公司(以下簡稱中農科技),這也是本次擬赴科創板上市的“先正達”的前身。

此次資產注入,中農科技受讓了中國化工持有的先正達100%的股份和安道麥74.02%的股份,以及中化集團下屬農業板塊的主要資產,包括中化化肥、揚農化工、荃銀高科三家上市公司股權。中農科技成為兩家央企農業板塊整合的平臺公司。

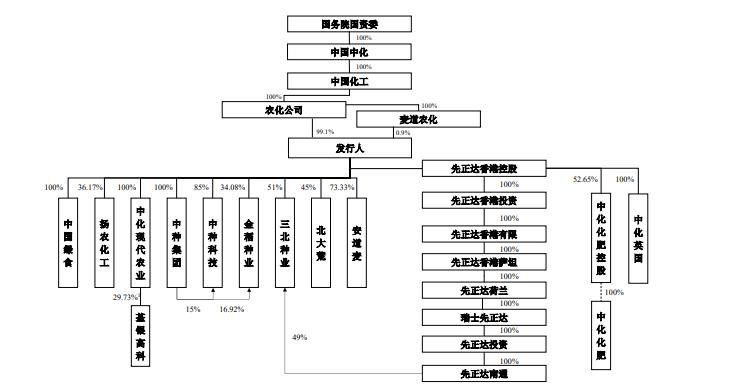

先正達股權結構,圖源招股書

隨著劃撥資產逐一到位,2020年6月,中農科技正式改名為先正達集團。借此,中國正式登上農化市場舞臺,同時創下中國企業海外最大收購金額記錄。

4重并購后遺癥凸顯

并購重組是把“雙刃劍”。運用得當的上市公司,能夠增強產業協同、拓展業務領域、盤活資產、提高資源配置效率等;但另一方面,盲目跨界、整合不力、虛假繁榮等問題層出不窮,嚴重者還會觸及違規、收到監管部門罰單。

作為“海淘”產物,先正達身上的多重并購后遺癥顯著。

一是過高的商譽;

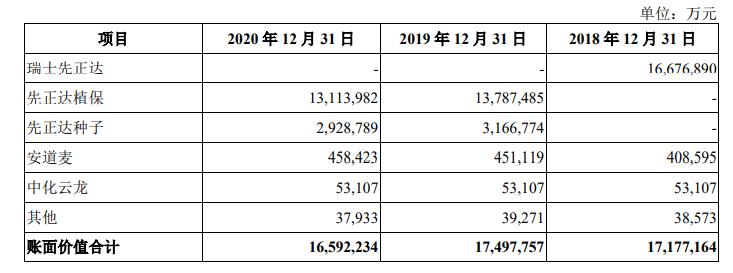

招股書顯示,2018—2020年末,先正達確認的商譽賬面價值分別為1717.72 億元、1749.78億元、1659.22億元,占總資產的比例分別為37.03%、36.15%、35.12%,占比均超過三分之一。

其中,高達97.09%的商譽皆因收購瑞士先正達所致。

從構成看,因收購瑞士先正達、Adama Solutions、中化云龍和其他公司確認的商譽分別為1604.28億元、45.84億元、5.31億元和3.79 億元。先正達成立后,悉數承接了上述因收購產生的商譽,并將瑞士先正達的千億元商譽拆分為先正達植保、先正達種子兩個分部。

先正達商譽構成,圖源招股書

整體上看,先正達商譽呈現小許波動。2019年,子公司安道麥收購了博耐德產品公司后,帶來新增商譽4.48億元。此外外幣折算亦有一定的影響。

但先正達的并購擴張之路尚未停止。招股書顯示,先正達擬將32%的募資共計208億元用于全球并購項目,為諸項目之首。為提升在中國境內及全球的綜合競爭力,先正達表示,未來還計劃在中國境內收購符合條件的領先的植保、種子及其他產業鏈相關企業標的。

先正達募資用途,圖源招股書

約三分之一募資金額用于并購擴張,意味著先正達的商譽仍有增加的可能性。就此,先正達提示稱,盡管報告期內先正達未對商譽計提減值,但如果被收購公司未來運營狀況未能達到預期,可能面臨商譽減值的風險,并可能降低盈利水平。

二是高額的債務;

招股書顯示,2018—2020年,先正達資產負債率分別為56.29%、57.19%、40.51%。2018年末、2019年末,先正達資產負債率均高于同行業可比上市公司(對應年份行業均值分別為43.25%、44.87%)。2020年,得益于先正達完成債務重組及債務轉移,資產負債率下降至40.51%,低于行業均值45.23%。償債能力方面,先正達三年來的流動比率、速動比率均低于行業均值。

作為中國企業海外最大收購案,中國化工在收購瑞士先正達時,通過其設立于海外的特殊目的實體(SPV)進行多筆融資,包括從關聯方借款、銀團借款、發行永續債及優先股等權益工具等。2019年中國化工和中化集團農業資產重組設立,先正達便承繼了上述巨額債務。

以2020年為例,先正達短期借款共計90.04億元、一年內到期的非流動負債124.82億元、長期借款96.17億元、應付債券534.72億元,多項有息債務規模龐大。因此,先正擬將3成募資合計195億元用于償還長期債務。

三是未彌補虧損;

2018—2020年,先正達未彌補虧損分別為虧損131.53億元、虧損156.83億元、虧損82.65億元。主要原因是中國化工并購瑞士先正達的融資借款和永續債的利息、優先股股利減少了未分配利潤。

未彌補虧損應如何承擔?從招股書中可知,若先正達最終成功發行上市,則新老股東將按照發行完成后持有的公司股份比例承擔。

四是內部融合問題。

對于大多數并購而言,合并之后如何進行戰略整合?如何在企業文化與價值觀的沖突與磨合中找到平衡?這是不小的挑戰。著名經濟學家宋清輝曾表示,“并購重組作為資源整合的重要手段不可或缺,然而并購之后的融合尤其考驗管理層的經營管理能力。如果上市公司內控不嚴,子公司失控的可能性將加大。”

此前,上市公司因為并購標的失控而導致自身受累的例子屢見不鮮,諸如ST天潤2019年公告稱,全資子公司上海點點樂2018年度審計工作不能正常進行,公司已失去對其控制,導致業績巨虧;金剛石龍頭黃河旋風2015年收購上海明匠100%股權后,又在4年后全部轉讓,并大吐“苦水”:公司管理理念、風險把控、發展思路與上海明匠出現分歧,公司的管理理念、企業文化無法在上海明匠實現,無法按照公司自身發展思路實質控制上海明匠……

和上述并購不同,先正達的誕生是在跨國并購的基礎上再次合并而來。截至2020年末,先正達共有359家全資及控股子公司,1家分公司。

構成之復雜,也注定了先正達面臨著更嚴峻的融合挑戰。此前,瑞士先正達之所以選擇中國化工的收購邀約而非孟山都或其他,便得益于中國化工開出了“誘人”條件:瑞士先正達運營、管理層及員工的完整性得以保持,總部及主要生產和研發機構仍保留在瑞士巴塞爾。

從董監高的組成中亦可窺見:先正達的董事會由3名中國董事、4名外國董事構成;監事會由2名中國監事、1名外國監事構成;高級管理人員由1名中國高管、3名外國高管構成。

先正達董事會構成,圖源招股書

保留了瑞士先正達大部分管理層的同時,也為如今的先正達管理層們提出了難題:作為一家實打實流淌著中國血脈的企業,今后的發展中將如何保證決策的公允性?經營管理又將如何推進?

這些問題,或許將等到先正達恢復發行上市審核、乃至上市后,才能得到解答。

但以和其募資體量相近的企業為參考,上市后先正達在二級市場上的表現恐怕難以給人驚喜。

2020年7月,半導體龍頭中芯國際攜532.3億元募資金額登陸科創板,開盤當天一度登上95元的高位,大漲245.96%,但是隨后股價一路下泄,探底49.45元,跌近一半; 2021年前三季IPO“募資王”中國電信,募資總額470.94億元,但重回A股上市滿月即跌破發行價,“綠鞋機制”亦到期,控股股東不得不緊急拋出不低于40億元的增持計劃……

一旦先正達成功上市,將成為自農業銀行2010年上市以來A股規模最大的IPO。

但科創板能否承載高達650億元的交易體量?行業從業人士此前指出,鑒于先正達這次發行量太大,中簽率相對會高,一般情況下,先正達基本不會出現漲停的情況。

《電鰻快報》

熱門

相關新聞