2025-04-17 10:34 | 來源:北京商報 | 作者:俠名 | [IPO] 字號變大| 字號變小

招股書顯示,本次沖擊上市,瑞立科密擬募集資金約15.22億元,其中約8.81億元擬投資于瑞立科密大灣區汽車智能電控系統研發智造總部,其余募集資金則擬分別投向研發中心建設...

在問詢階段排隊逾一年后,廣州瑞立科密汽車電子股份有限公司(以下簡稱“瑞立科密”)即將迎來沖A的下一關鍵節點,公司深市主板IPO將于4月18日上會迎考。值得一提的是,本次沖擊上市背后,瑞立科密與其控股股東瑞立集團有限公司(以下簡稱“瑞立集團”)存在著密切的業務往來。2020—2023年,公司向瑞立集團及其下屬企業累計銷售金額超10億元;累計采購原材料金額超3億元。除此之外,公司在募資擴產的合理性、銷售費用率等方面也存在不少疑點。

控股股東扮“雙角”

根據安排,深交所上市審核委員會定于4月18日召開2025年第8次上市審核委員會審議會議,審議瑞立科密的首發申請。

據了解,瑞立科密主營業務為機動車主動安全系統和鋁合金精密壓鑄件的研發、生產和銷售以及技術服務。公司主板IPO于2023年12月26日獲得深交所受理,2024年1月23日進入問詢階段。

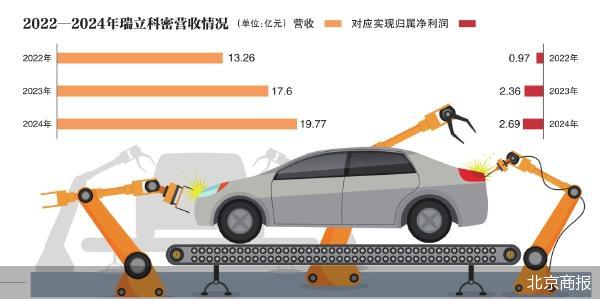

業績表現方面,2022—2024年,瑞立科密營收、凈利均實現穩步增長。具體來看,報告期內,公司實現營業收入分別約為13.26億元、17.6億元、19.77億元;對應實現歸屬凈利潤分別約為9696.47萬元、2.36億元、2.69億元。

控制權方面,截至招股書簽署日,瑞立科密控股股東瑞立集團直接持有公司8670.3438萬股股份,占本次發行前公司總股本的64.1613%。公司的共同實際控制人為張曉平、池淑萍、張佳睿,其中張曉平和池淑萍系夫妻關系,張佳睿系張曉平、池淑萍之女。截至招股書簽署日,張曉平、池淑萍通過瑞立集團控制公司64.1613%的股份;張佳睿直接持有公司7.4001%的股份。張曉平、池淑萍、張佳睿合計控制公司71.5614%的股份。

值得一提的是,2020—2023年,在瑞立科密的前五大客戶以及前五大供應商中,均存在著控股股東瑞立集團的身影。

招股書顯示,2020—2022年,瑞立集團及其下屬企業均系瑞立科密第一大客戶,瑞立科密對其銷售收入分別約為3.21億元、3.85億元、2.74億元,對應主營業務收入占比分別約為25.89%、28.58%、21.1%。2023年,瑞立集團及其下屬企業系公司第三大客戶,公司當期對其銷售收入約為7791.49萬元,對應主營業務收入占比4.51%。經計算,2020—2023年這四年內,公司累計向控股股東瑞立集團及其下屬企業銷售金額超10億元。

與此同時,2020—2022年,瑞立集團及其下屬企業還系瑞立科密第一大供應商,公司向其采購金額分別約為7173.67萬元、1.11億元、9771.29萬元,占比分別為10.73%、12.88%、12.88%。2023年,瑞立集團及其下屬企業系公司第四大供應商,公司對其采購金額約5858.98萬元,占比5.98%。經計算,瑞立科密四年間累計向控股股東采購金額超3億元。

募資擴產合理性存疑

招股書顯示,本次沖擊上市,瑞立科密擬募集資金約15.22億元,其中約8.81億元擬投資于瑞立科密大灣區汽車智能電控系統研發智造總部,其余募集資金則擬分別投向研發中心建設項目、信息化建設項目、補充流動資金。

瑞立科密在招股書中表示,通過瑞立科密大灣區汽車智能電控系統研發智造總部項目的實施,公司將擴大氣壓電控制動系統產能,持續鞏固公司在商用車領域的市場地位,同時加大液壓電控制動系統產能建設,形成多層次的產品結構,實現公司產品結構優化,提高市場競爭力。

然而需要指出的是,在瑞立科密擬擴大氣壓電控制動系統產能背后,該項目的產能利用率在報告期內卻均未達到飽和狀態。資料顯示,2022—2024年,公司氣壓電控制動系統產能利用率分別為51.74%、72.77%、75.12%。

“當前產能利用率不足的事實表明,市場實際需求可能并未達到公司預期。在此情況下擴產,可能導致產能過剩、資源浪費及成本上升,進而壓縮公司利潤空間,影響盈利能力。若市場需求增長不及預期,公司還可能面臨庫存積壓、價格戰等風險,進一步加劇經營壓力。”中關村(5.170, 0.08, 1.57%)物聯網產業聯盟副秘書長袁帥談道。

此外,瑞立科密還曾調減公司募資補流的金額。具體來看,在2024年12月披露的招股書中,公司將擬用于補充流動資金的募資金額由3.3億元縮減至2.5億元。

另外值得一提的是,據瑞立科密最初披露的招股書,公司曾于2021年進行4100萬元現金分紅。不過,在公司后續披露的招股書中,該筆現金分紅未再有所體現。

銷售費用率高于同行均值

招股書顯示,2022—2024年,瑞立科密銷售費用率分別為3.08%、3.87%和4%,而同行業可比公司在2022年、2023年銷售費用率均值分別為2.36%、2.22%。不難看出,2022年、2023年,公司銷售費用率均高于同行業可比公司均值。

另外,從銷售費用方面看,報告期各期,瑞立科密銷售費用分別為4081.32萬元、6808.69萬元和7905.09萬元,逐年增長。對此,公司表示,2024年公司銷售費用較2023年有所增長,主要系部分境外終端客戶銷售收入增長,公司當期發生的銷售服務傭金增加所致。

財務數據顯示,報告期各期,瑞立科密主營業務毛利率分別為21.66%、29.23%和29.72%,穩步提升。然而需要指出的是,2022年、2023年,公司主營產品中,鋁合金精密壓鑄件毛利率顯著低于同行業可比公司的可比產品毛利率平均水平。

具體來看,2022年、2023年,瑞立科密鋁合金精密壓鑄件毛利率分別為9.19%、10.85%;對應同行業可比公司均值分別為20.52%、19.43%。2024年,公司該產品毛利率為8.62%,同比有所下降;同行業可比公司均值未在招股書中披露。

對此,瑞立科密表示,報告期內,公司鋁合金精密壓鑄件產品的毛利率水平低于同行業公司,主要系鋁合金壓鑄類汽車零部件種類繁多,各企業產品種類、客戶群體不同,產品毛利率存在差異。同行業可比公司生產的壓鑄件產品體積大于公司主營產品,對于鋁合金精密壓鑄件領域,產品體積越大、壓鑄難度越大,產品附加值相對較高。

針對相關問題,北京商報記者向瑞立科密方面發去采訪函進行采訪,但截至記者發稿,未收到公司回復。

《電鰻快報》

相關新聞