2019-04-30 10:21 | 來源:中國經濟網 | 作者:未知 | [產業] 字號變大| 字號變小

據大眾證券報,在公司的治理結構部分,丸美生物招股書披露,華南理工大學的博導熊盛擔任公司的獨立董事之一。此外,其目前還在廣東暨大基因藥物工程研究中心有限公司、廣州暨南生物醫藥研究開發基地有限公司擔任副總經理。

中國經濟網編者按:4月30日,廣東丸美生物技術股份有限公司(以下簡稱“丸美生物”)首發上會。這是丸美生物第二次IPO沖關的第二次被安排上會。第十七屆發審委原定安排丸美生物于2018年7月31日上會,鑒于丸美生物尚有相關事項需要進一步核查,這次上會安排在臨門一腳被取消審核。2016年11月16日,丸美生物首次IPO沖關上會,結果被否。

在首次IPO沖關被否的發審會上,發審委對丸美生物提出詢問的主要問題包括:將發行人經銷和直銷兩種銷售模式與傳銷進行對比分析的具體情況和結論,發行人及其經銷商是否涉嫌從事傳銷和涉嫌違反《禁止傳銷條例》的相關規定。

丸美生物首次IPO沖關的保薦機構為國信證券(12.350, 0.18, 1.48%),二度IPO沖關保薦機構變更為中信證券(23.080, 0.06, 0.26%)。丸美生物第一次IPO沖關擬募集資金為14.04億元,二度沖關擬募集資金為5.84億元。丸美生物二度IPO沖關擬募集資金額縮水了8.2億元,縮水幅度達58%。

2014年7月-2017年10月,丸美生物在3年零3個月的時間里,5度決議現金分紅,合計分紅5.9億元,超過丸美生物第二度IPO沖關募資額。

2015年-2017年,丸美生物營業收入分別為11.91億元、12.08億元、13.52億元,凈利潤分別為2.81億元、2.32億元、3.06億元。

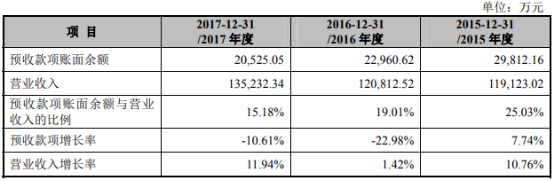

丸美生物招股書稱,公司采用先收款后發貨的銷售方式,預收款項主要為預收經銷商的貨款。2015年末、2016年末和2017年末,丸美生物預收款項余額分別為2.98億元、2.30億元、2.0億元。中國經濟網記者注意到雖然丸美生物預收的經銷商貨款余額較大,但卻曾逐年下滑趨勢。

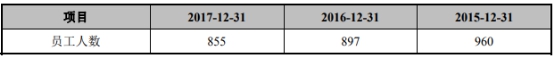

丸美生物近3年連年下滑的不止預收款,還包括員工人數。2015年-2017年,丸美生物員工人數分別為960人、897人、855人。2016年丸美生物員工減少63人、2017年再減42人。2017年相比2015年,兩年時間里,丸美生物員工人數減少105人。

中國經濟網記者就相關問題給丸美生物發去采訪函,截至發稿,未獲回復。

丸美化妝品擬上市募資做彩妝、建營銷網絡 實控人夫婦均有外國綠卡

丸美生物主營業務為各類化妝品的研發、設計、生產、銷售及服務,旗下擁有“丸美”、“春紀”和“戀火”三個品牌,產品涵蓋眼霜、精華、乳液、面霜、潔面、面膜等多個種類。

截至丸美生物2018年3月16日報送的招股說明書簽署日,孫懷慶和王曉蒲夫婦分別持有丸美生物81%、9%的股份,合計持股90%,系丸美生物的實際控制人。孫懷慶和王曉蒲的基本情況如下:

孫懷慶,中國國籍,身份證號碼為51021319691002****,有澳門和新加坡永久居留權,住所為:廣州越秀區竹絲崗二馬路5號504房,現擔任丸美生物董事長及總經理。

王曉蒲,中國國籍,身份證號碼51021319680422****,有澳門和新加坡永久居留權,住所為:廣州市天河區僑林街66號,現任丸美生物董事、采購部部長。

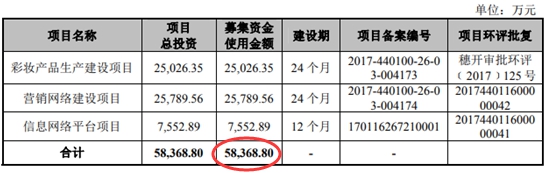

上述招股書顯示,丸美生物擬募集資金5.84億元,其中2.58億元用于“營銷網絡建設項目”,2.5億元用于“彩妝產品生產建設項目”,7552.89萬元用于“信息網絡平臺項目”。

三年三個月5次決議分紅5.9億元,超過二次IPO擬募資額

自2014年7月-2017年10月,丸美生物在3年零3個月的時間里,5度決議現金分紅,合計分紅5.9億元,超過丸美生物第二度IPO沖關擬募資額。

丸美生物分別于2014年7月14日、2015年8月14日、2016年3月31日、2017年5月5日、2017年10月30日決議分紅1.2億元、1.7億元、1.2億元、1億元、8000萬元。

首次IPO沖關被否 換保薦機構二度沖關曾被取消審核 募資縮水58%

此次上會并非丸美生物的首次IPO沖關。早在2016年11月16日丸美生物首次IPO沖關上會,但結果被否。

首次IPO沖關被否僅7個多月后,丸美生物卷土重來。于2017年6月23日再次向證監會報送招股書,并于2018年3月16日更新預披露。但二度沖關再度遭遇坎坷。第十七屆發審委原定安排丸美生物于2018年7月31日上會,但7月30日證監會官網公告稱,鑒于丸美生物尚有相關事項需要進一步核查,決定取消第十七屆發審委2018年第113次發審委會議對該公司發行申報文件的審核。

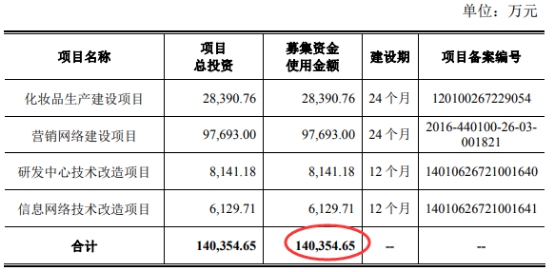

中國經濟網記者對比丸美生物兩次IPO沖關披露的共4版招股書發現,丸美生物IPO保薦機構由第一次沖關的國信證券變更為第二次沖關的中信證券。此外,丸美生物第一次IPO沖關擬募集資金為14.04億元,分別用于“化妝品生產建設項目”、“營銷網絡建設項目”、“研發中心技術改造項目”、“信息網絡技術改造項目”。兩相對比,丸美生物二度IPO沖關擬募集資金額縮水了8.2億元,縮水幅度達58%。

丸美生物2016年版招股書中募資額

發審會曾詢問是否涉嫌傳銷

在首次IPO被否的發審會上,發審委對丸美生物提出詢問的主要問題包括:將發行人經銷和直銷兩種銷售模式與傳銷進行對比分析的具體情況和結論,發行人及其經銷商是否涉嫌從事傳銷和涉嫌違反《禁止傳銷條例》的相關規定。

中國證券網當時報道指出,有日化行業人士評價認為:“與其說是丸美一家IPO企業上市受阻,不如說是以經銷作為主要銷售模式的企業,尤其是經銷商數量龐大的快消品行業的上市進程可能會受到阻礙。”

另有投行人士認為:“丸美被否,透露出以經銷作為主要模式的企業IPO可能要受到更多的關注和審核的壓力。丸美的被否決不僅跟經銷模式有關,可能也跟最初的打傳銷擦邊球的‘直銷’經銷模式相關,這也是該公司經銷模式受到重點關注的原因。”

預收款項逐年下滑

2015年末、2016年末和2017年末,丸美生物預收款項余額分別為2.98億元、2.30億元、2.0億元。

丸美生物招股書稱,公司預收款項余額較大,主要與公司采用先收款后發貨的銷售方式有關,預收款項主要為預收經銷商的貨款。

中國經濟網記者注意到雖然丸美生物預收的經銷商貨款余額較大,但卻曾逐年下滑趨勢。

經銷收入占主營比逾86% 經銷模式藏隱患

據長江商報,四年時間里,丸美分別于2016年6月8日、2017年6月23日、2018年3月16日更新招股書,但次次都被證監會發文質疑,而其經銷模式一直被詬病。

據丸美最新一次的招股書顯示, 2015年、2016年和2017年,公司經銷收入分別為 10.96億元、10.63億元和11.70億元,占當年主營業務收入的92.02%、 87.99%和86.54%。截至 2017 年12月31日,公司正在合作的簽約經銷商數量為202家,登記在冊的終端網點數量超過14000個。

宋清輝在接受采訪時表示:“國內規模較大的化妝品公司大多采用經銷商模式。這一模式的好處顯而易見,可以沖高業績,但同時不少品牌公司為了沖業績,經常會給經銷商壓貨。這些產品堆在經銷商的倉庫里,導致無法統計企業最終的銷售情況。再加上這些傳統日化經銷商在財報稅收上并不規范,在監管部門看來都存在重大不確定風險。”

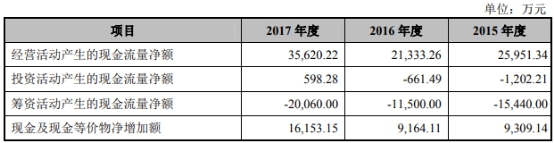

2016年凈利潤下滑17% 現金流充足

2015年-2017年,丸美生物營業收入分別為11.91億元、12.08億元、13.52億元,凈利潤分別為2.81億元、2.32億元、3.06億元。

丸美生物2016年增收不增利,營收微增,但凈利潤下滑17%。2017年凈利潤實現反轉,增長32%。

2015年-2017年,丸美生物經營性現金流量凈額分別為2.60億元、2.13億元、3.56億元。丸美生物經營活動產生的現金流量凈額充足。

3年毛利率同行之冠 2017年上半年冠軍地位失守

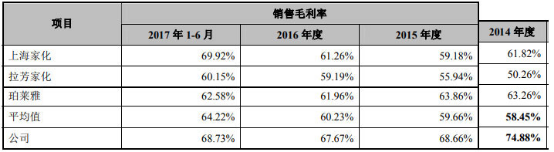

2014年-2017年1-6月,丸美生物銷售毛利率分別為74.88%、68.66%、67.67%、68.73%,同行均值分別為58.45%、59.66%、60.23%、64.22%。

2014年-2016年三年時間里,丸美生物毛利率均為同行最高,超過上海家化(30.400, 0.47, 1.57%)、拉芳家化(14.980, 0.49, 3.38%)、珀萊雅(62.090, 1.63, 2.70%)。但2017年上半年,丸美生物冠軍地位失守,銷售毛利率被上海家化反超。

員工人數一年一降 兩年減少105人

2015年-2017年,丸美生物員工人數分別為960人、897人、855人。

三年時間里,丸美生物員工人數一年一降,2016年員工減少63人、2017年再減42人。2017年相比2015年,兩年時間里,員工人數減少105人。

與唯一第三方股東簽對賭協議 LV旗下基金宣布上市3年內減持

據丸美生物最新招股書,本次發行前,丸美生物共有3名股東,分別為實控人孫懷慶、王曉蒲夫婦和L Capital Guangzhou Beauty Ltd.(以下簡稱“L Capital”),分別持有丸美生物81%、9%和 10%的股份。

L Capital.在招股書中表示,有意在12個月鎖定期屆滿后24個月內,在符合相關法律法規及上交所規則要求的前提下,通過上交所減持該解除鎖定部分 60%到100%的公司股份。減持方式包括二級市場集中競價交易、大宗交易等上交所認可的合法方式。

資 《電鰻快報》

熱門

相關新聞