2020-06-18 09:36 | 來源:每日財報 | 作者:俠名 | [要聞] 字號變大| 字號變小

東航最早進入物流領域可追溯至2002年,當時也是我國航空物流行業發展的第一階段。雖占得先機,但東航物流卻并未抓住,在一番激烈的角逐后,逐漸掉隊。...

每日財報 作者 | 劉雨辰

近日,中國證監會網站預先披露東方航空物流的招股說明書,最新的招股說明書顯示,東航物流計劃在上海證券交易所主板上市,本次募集資金投資項目,在扣除發行費用后,將均直接應用于東航物流的主營業務的發展,合計24.06億元。

東航最早進入物流領域可追溯至2002年,當時也是我國航空物流行業發展的第一階段。雖占得先機,但東航物流卻并未抓住,在一番激烈的角逐后,逐漸掉隊。

如今業績下滑,行業地位低下,東航物流的未來似乎難言樂觀,與此同時,混改之后產生的關聯交易也成為IPO路上的一道障礙。選擇此時登陸資本市場的東航物流能否依靠上市,改寫航空物流領域的競爭格局呢?

雖占得先機,卻逐漸掉隊

2002年,東航物流最初成立之時,電子商務剛剛起步,順豐、中通等民營快遞公司尚未崛起,國內快遞物流市場正值藍海之勢。

但是,彼時作為東方航空子公司的東航物流,雖然坐擁東方航空的航線資源,卻未能抓住市場先機,而是在母公司東方航空大力發展航空客運的背景下淪為配角,業績表現平平的東航物流與發展順利的客運業務形成巨大反差。

此后,隨著互聯網迅速崛起,網絡購物促進了國內快遞物流行業的快速發展,眾多民營企業紛紛涌入快遞物流行業攻城略池。

順豐、韻達、申通等頭部企業占領了C端市場的同時,也不斷拓展B端市場份額,僅聚焦于B端業務的東航物流,其市場競爭力嚴重疲軟,導致市場份額下降,并未享受到市場紅利。

公開資料顯示,東航物流尚未從東方航空剝離前的業績表現慘淡,2013年,東航物流凈利潤虧損4.63億元,2014年凈利潤虧損7500萬元。2015年開始,雖然凈利潤突然超過2億元,但從其資產總額減少約10億元,扭虧原因不言自明。

按照東航物流招股書所示,此次IPO所得款項將用于四個方面:綜合航空物流中心建設、全網貨站升級改造及信息化升級、備用發動機購置及研發平臺建設。總金額合共24億元。

![]()

2019年,順豐、UPS、DHL、聯邦快遞(FedEx)以及東航物流的營收(按當前匯率計算)分別為1121.93億元、5159.75億元、4921.6億元、4818.18億元以及112.73億元,凈利潤分別為56.25億元、309.19億元、215.7億元、39.7億元以及8.25億元。

東航物流在招股書中坦言,從全球物流行業來看,已形成以聯邦快遞(FedEx)、UPS和DHL為代表的跨國企業作為行業領導者的競爭格局,而東航物流相比大型跨國企業仍存在較大差距。

這或許也是東航物流此次IPO的重要原因,作為國內航空物流業的老前輩,怎會甘心在互聯網時代的發展中逐漸掉隊,但時過境遷,想在如今的物流紅海中殺出一條血路,又談何容易?

凈利開始下滑,營收增速落后同行

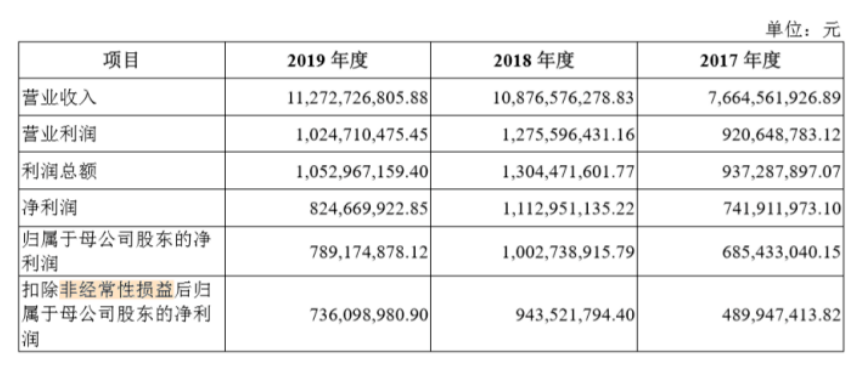

招股書顯示,2017年-2019年,東航物流的營業收入分別為76.64億元、108.76億元、112.73億元,歸屬于母公司股東的凈利潤分別為6.85億元、10.03億元及7.89億元。

![]()

作為從事航空物流綜合服務業務的東航物流,公司的業績主要受來自公司下游客戶的停工及開工復工程度及其運輸需求量、航空貨運行業的運力供給量等因素帶來的間接影響。

在國內航空物流業,除了東航物流、國貨航、南方航空等國企外,順豐、圓通等民營企業也發展迅猛。

《每日財報》梳理相關數據發現,東航物流雖在國內航空物流市場占據一定市場份額,但相比競爭對手,在當下關注度頗高的貨機規模、營收等層面,仍存在不小差距。過去幾年,東航物流的業績增速也表現一般。

WIND數據顯示,在已經發布的2019年年報的全球航空貨運與物流行業的公司中,有36家公司連續三年增長,東航物流2019年增長率為3.64%排在第26位。

報告期內的數據,韻達股份近三年營收增速分別為36%、39%、148%,排在第1位。同期順豐控股分別同比增長24%、28%、23%,排在第12位;而東航物流近三年營收增速為31%、42%、3.6%,排名第38位。

除了營收增速不及同行,東航物流的市場占有率在可比公司中也偏低。《每日財報》選取了物流行業中11家業務相近的公司,2019年市場占有率排名榜首的是順豐控股,為26.71%,而東航物流的市占率為2.68%,排名第十,僅為順豐的十分之一。

在這十一家公司中,東航物流的資產規模也是最小的,為64.02億元,行業巨頭順豐控股的資產規模達到925億元以上,差距懸殊。

資產規模在一定程度上決定了運力大小,國內全貨機運力占比前五分別為順豐、南航貨運、國貨航、中貨航和郵政航空,運力占比分別為21.91%、18.50%、14.72%、12.11%、9.08%。順豐航空全貨機機隊數量達到61架,而東航物流總共就9架飛機。

關聯交易頻發,客機腹艙承包費大增50%

東航物流自2017年開展混合所有制改革,是央企中首批進行混改的試點企業,也是國家民航領域混改試點的首家落地企業。

混改之后給公司帶來一定的發展活力,但東航物流也因此與其實控人東航集團在多項業務層面產生大量交集,以致關聯交易和同業競爭等棘手問題層出不窮,給公司的IPO之路增添了麻煩。

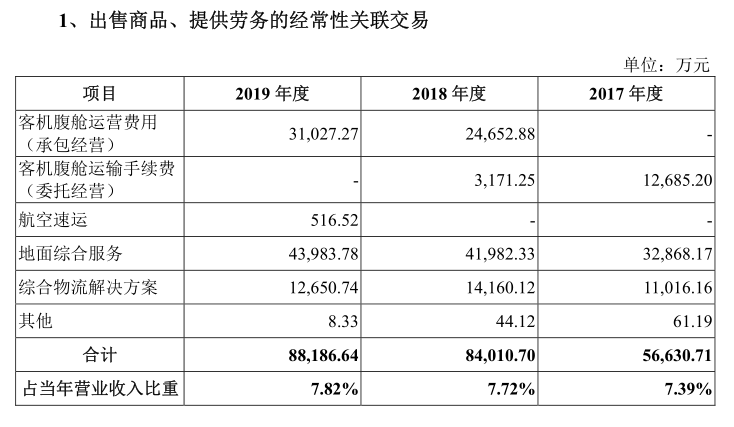

招股書數據顯示,東航物流在銷售端和采購端均存在關聯交易。銷售端的經常性關聯交易主要是因客機腹艙委托經營、承包經營、向關聯方提供地面綜合服務及綜合物流解決方案等產生。2017年度—2019年度,東航物流經常性關聯銷售占當年營業收入的比重分別為7.39%、7.72%及7.82%。

![]()

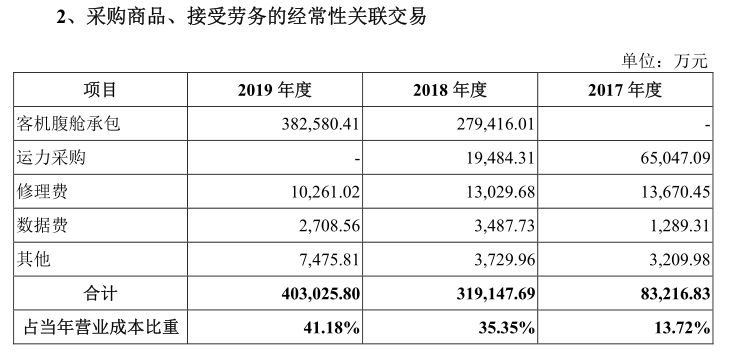

東航物流采購端的經常性關聯交易除了自2018年4月起客機腹艙承包經營業務產生的承包費及貨站及軟件租賃費外,主要為向關聯方采購的航空運力、修理服務以及數據服務等。2017年度—2019年度,東航物流經常性關聯采購占當年營業成本的比重分別為13.72%、35.35%及41.18%,逐年攀升。

![]()

雖然東航物流在招股書中用了一整節的內容來解釋其與東航集團之間關聯交易存在及其定價的合理性,如會事先經評估機構評估并出具評估報告,并按評估報告確定價格、會參考獨立第三方市場價格及收費標準等。

另外值得注意的是,2019年東航物流的腹艙運輸承包經營業務毛利虧損1.3億元,而其承包對象正是東航股份。

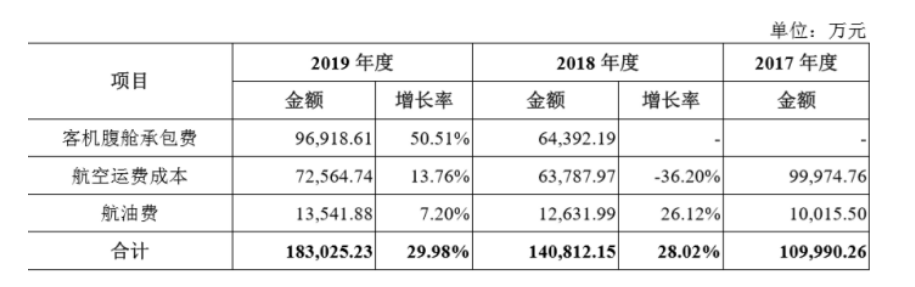

該承包模式是由東航物流向東航股份支付承包費,之后貨運和運營收入歸東航物流所有。而財報中同比大增50.51%的客機腹艙承包費,或許是此項業務虧損的主要原因,大幅漲價原因不免令人起疑。

《電鰻快報》

熱門

相關新聞