2020-04-17 08:43 | 來源:市值風云 | 作者:俠名 | [科創板] 字號變大| 字號變小

上市剛滿兩年的時候,就有高管開始減持;最近又是眾多董監高頻繁減持,如此著急離場為哪般?股價不一路下跌才怪!

四方科技(12.680, 0.64, 5.32%):研發投入行業倒數,利潤率與股價齊跌,高管忙減持 | 獨立評級

來源:市值風云

上市剛滿兩年的時候,就有高管開始減持;最近又是眾多董監高頻繁減持,如此著急離場為哪般?股價不一路下跌才怪!

關于冷鏈物流行業,風云君在上個月分享過《海容冷鏈(24.920, 0.22, 0.89%):伴隨生鮮時代崛起的商用冷柜制造“龍頭”| 專注主業公司系列》一文(下載市值風云APP獲得更多上市公司獨立第三方研報),在其中大致介紹過近年來隨著生鮮超市、冷凍食品崛起而不斷升溫的食品冷鏈制冷設備市場。

然而,就是這樣投資趨熱的行業背景下,卻有一家冷鏈設備制造公司利潤率和股價連連下跌。

今天讓我們來看看這家同樣主要是To B,但細分領域與海容冷鏈(603187.SH)略為不同的四方科技(603339.SH)。

(圖片來自公司官網)

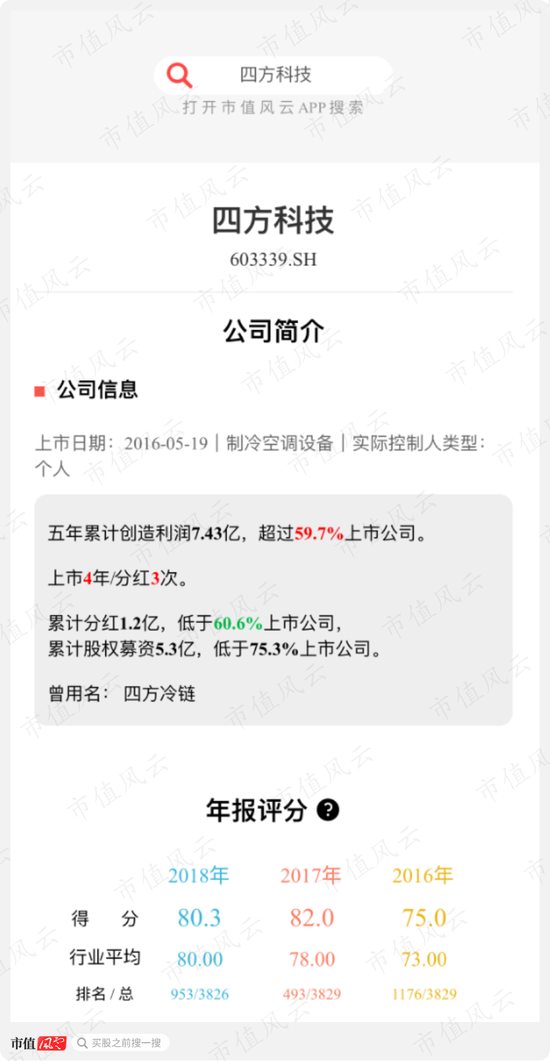

一、公司簡介

1986年,公司創始人黃杰就設立了四方科技的前身南通冷凍設備廠。

2016年5月,四方科技在上交所上市。而海容冷鏈上市時間是2018年11月,晚了兩年。

和海容冷鏈一樣,四方科技成立三十多年來一直專注于冷凍設備和罐式集裝箱制造雙主業,上市后極少進行外延并購,業務穩定性較強。

公司的實控人為法人、董事長黃杰,未發生過變更,最新持股比例為39.36%。相關一致行動人黃曉穎(黃杰之妹)、朱建新(黃曉穎丈夫)還分別持有上市公司2.85%、2.25%股票。

二、冷凍設備&罐式集裝箱雙主業

(一)行業介紹

雖與海容冷鏈一樣,四方科技也是商用冷鏈設備制造商,但所處的細分行業卻略有不同。

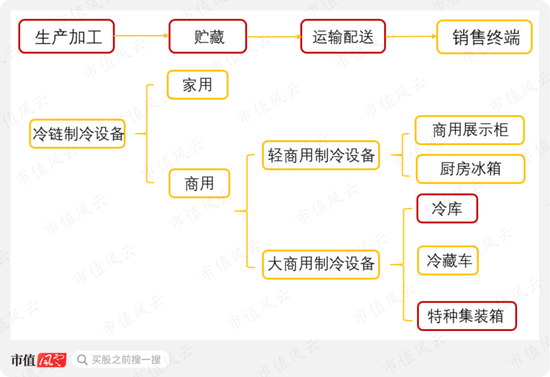

對于四方科技而言,其主要產品屬于大商用制冷設備的冷庫和冷凍集裝箱類別,處于生產加工、貯藏和運輸配送環節。

(冷鏈制冷設備分類,來源:公司公告及公開信息,市值風云整理)

在介紹海容冷鏈時風云君曾說過國內的商用制冷設備行業競爭較為充分,行業集中度較低,在此不做贅述。

下面主要介紹四方科技的另一主業。

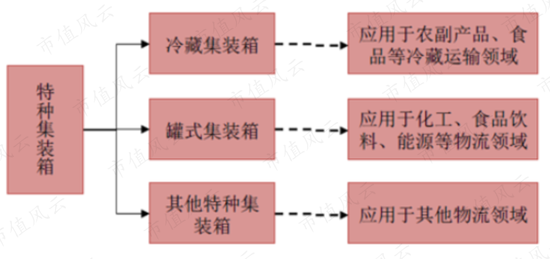

首先需要明確的是,四方科技生產制造的罐式集裝箱是特種集裝箱中的一種。

據國際罐式集裝箱組織(ITCO)統計,截至2017年1月,全球77%的罐式集裝箱產自中國,中國已成為罐式集裝箱的生產國和出口國。

由于在起源和應用范圍上歐美國家更占優勢,目前罐式集裝箱市場主要在歐美國家,主要以外銷為主。

與商用制冷設備市場相比,罐式集裝箱市場規模壁壘和技術壁壘更高,行業集中度更高。ITCO數據顯示,2017年我國罐式集裝箱CR5的市占率高達94%。其中,四方科技以12%的市占率排在中集集團(7.610, -0.17, -2.19%)(000039.SZ,56%)之后。

在罐式集裝箱業務上,除中集集團外,四方科技的主要競爭對手還包括歐迪、勝獅集團、新華昌集團等。

(二)兩大主業及主要客戶

1、冷凍設備業務

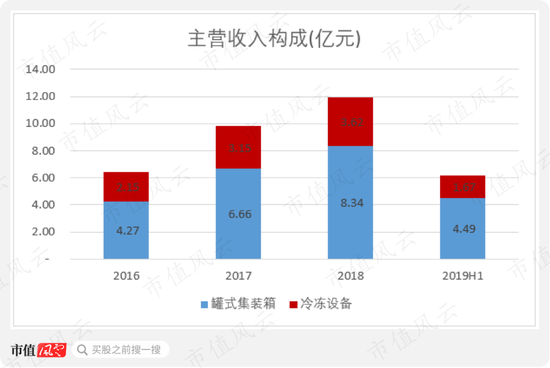

四方科技在冷凍設備和罐式集裝箱兩大支柱主業中,罐式集裝箱業務占比更大。

2016年~2019年上半年期間,冷凍設備和罐式集裝箱業務在四方科技主營業務的占比基本為3:7。2019年上半年,罐式集裝箱業務占比首次超過70%。

實際上,四方科技的冷凍設備主要包括隧道式速凍裝置、螺旋式速凍裝置、平板式速凍裝置等,一般用于水產、肉禽、米面等速凍加工和遠洋捕撈船的大型速凍設備,特點是速凍效率高但占地面積大,只能用于To B商用。

相應地,主要客戶為國聯水產(4.120, 0.00, 0.00%)、雙匯集團、雨潤集團、安井食品(94.990, -2.02, -2.08%)、三全食品(21.690, -0.29, -1.32%)等農副產品大型客戶。

2015年,四方科技冷凍設備業務國內的前五大客戶全部為肉制品(含火腿、火鍋丸子、餛飩等)加工商,占總銷售額的15.93%。

2、罐式集裝箱業務

而四方科技的罐式集裝箱業務,包含標準和非標特種罐式集裝箱兩類產品,后者在近幾年更受追捧。

(罐式集裝箱產品,圖片來源:國際罐式集裝箱組織、公司官網)

罐式集裝箱專門用于裝運有毒有害、易燃易爆、腐蝕性的危險品以及無危險性的液態、氣態和固態粉粒狀物料,因此主要應用在化工、食品飲料和能源等行業的大型貨運上。

(圖片來源:公司招股說明書)

四方科技罐式集裝箱業務的主要客戶不乏海洋貨柜有限公司(SeaCo SRL)、思多而特集裝罐公司(Stolt Tank Containers)等海外大型物流公司及租箱公司。

2013年~2015年,四方科技罐式集裝箱業務的前五大客戶全部為外銷客戶,在總銷售額的占比均大于50%,集中度明顯高于冷凍設備業務,與行業特點相符。

3、外銷收入占比高

受罐式集裝箱業務影響,四方科技的外銷收入在總營收中占比較高。

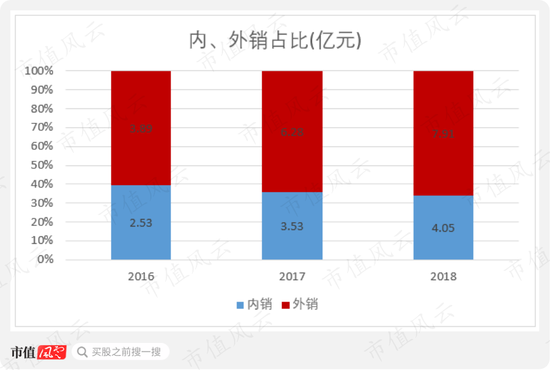

近三年,四方科技的外銷收入分別貢獻了60.63%、64.02%和66.16%的業績,2017年、2018年同比增幅分別為61.44%和25.96%,高于同期內銷收入增幅,是近三年公司創收的主要來源。

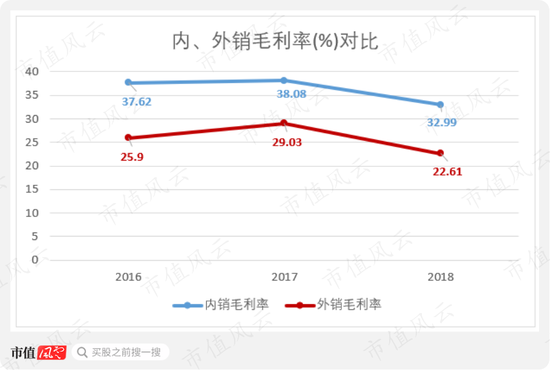

此外,由于罐式集裝箱業務毛利率比冷凍設備業務毛利率大約低10~16個百分點,四方科技內銷毛利率比外銷毛利率高。

三、研發投入比同行低

與海容冷鏈相比,四方科技還有一點略勝一籌:冷鏈設備和罐式集裝箱的核心制造技藝部分自研、改進或積極與國際細分技術強者合作,和日本前川(MAYEKAWA)開發新的新型氨/二氧化碳制冷壓縮機機組,獲得罐式集裝箱的制冷單元、加熱產品技術授權等。

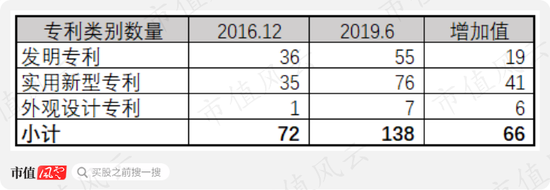

2016年末~2019年6月末,四方科技的有效專利數量持續小幅增加,沒有在原地踏步。

不過,增加的大部分是實用新型專利,專利的含金量仍有待更多信息進行分析。

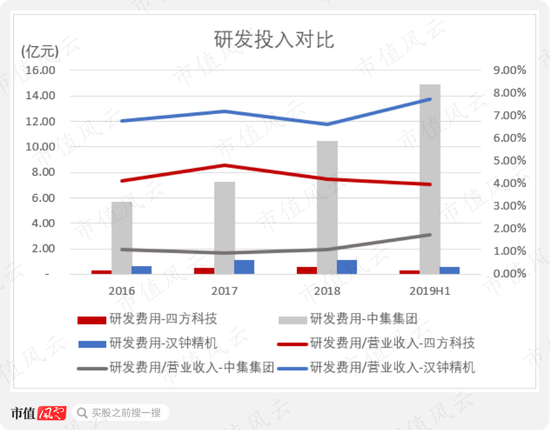

風云君在冷庫設備、罐式集裝箱領域的上市公司中各挑選了一家作為可比對象,將它們的研發投入情況與四方科技進行了對比。

可以看到,中集集團研發投入占總營收比例在三者中最低,主要是因為其總營收規模過大,稀釋了相應的研發費用:2018年,中集集團的營業收入為938.98億元,分別是漢鐘精機(12.190, 0.06, 0.49%)(002158.SZ)和四方科技的54倍和76倍!

僅就研發費用絕對值來說,中集集團一騎絕塵,遠高于四方科技和漢鐘精機,四方科技的研發投入金額在三家公司中排名倒數第一。

(注:中集集團2019年數據為年度數據)

雖然四方科技在核心制造技術的對外依賴程度相對較低,但在總體研發投入上,四方科技仍不及同行業競爭對手。

四、盈利能力受限

(一)總營收增長放緩,利潤率下降

得益于四方科技對罐式集裝箱業務新客戶的大力開拓,區域罐箱大客戶增長迅速,2018年訂單同比翻了一倍。

同時,四方科技陸續推出的堆積式螺旋、直驅網帶螺旋等新型冷凍機組已順利面市。2018年四方科技第一批雙相不銹鋼罐箱通過客戶驗收,實現該類罐箱在國內首例應用,另外還取得了氣體箱新品在美國交通運輸部的認證。

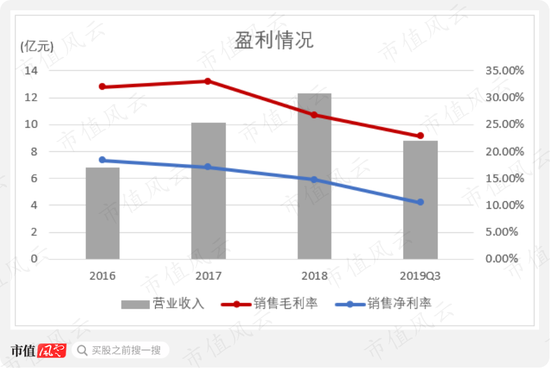

按理說,新產品、新客戶應該能帶來新氣象,2016年~2018年四方科技的總營業收入以每年至少20%的增幅擴大。

但到了2019年前三季度,四方科技的業績增速明顯放緩,錄得8.76億元收入,較去年同期僅增長1%,基本持平。

對于這一點,四方科技在2019年中報和2019年第三季報中都未提供明確的解釋,但風云君猜測這與2018年提前前置了部分2019年貨量、2019年集裝箱運輸量、新箱采購量雙雙下降有關。

至于另一部分原因,風云君將在下文提到。

上圖還揭示出四方科技的又一個不良信號:銷售毛利率、銷售凈利率幾乎都在持續下降。

這又是為什么呢?

在這里,先容風云君再賣個關子。

(二)雙主業毛利率下降

總體層面上四方科技的毛利率和凈利率下降,是由哪一個業務引起的呢?

來看看兩大主業的細分盈利能力。

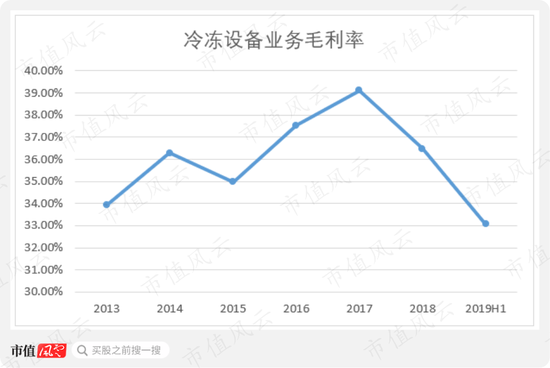

首先是冷凍設備業務,其毛利率曲線呈現“小山”形狀,2017年以前波動上升,2017年起大幅下滑。

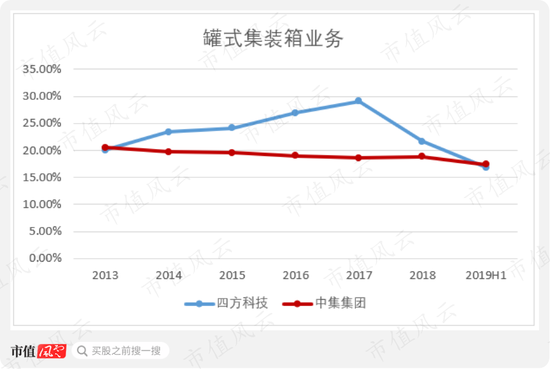

其次是罐式集裝箱業務,基于業務相關性和披露信息的完整性,風云君將行業龍頭老大中集集團請來與四方科技一競高下。

由于自身的集裝箱業務復雜,涵蓋品類多(如還包括LNG運輸車、LNG運輸船、LNG加氣站、CNG加氣站),中集集團罐式集裝箱業務的毛利率在2014年~2018年基本都低于四方科技。

而四方科技的罐式集裝箱業務毛利率走勢則和冷凍設備業務毛利率極為相似,同樣在2017年起業務毛利率大幅下降,2019年上半年該業務毛利率相比2017年跌去了57.98%,與中集集團毛利率持平。

(注:中集集團2019年數據為年度數據)

(三)原材料價格波動是利潤下滑主因

兩個支柱業務都受到了類似的影響,肯定有共因能夠解釋二者的變動。

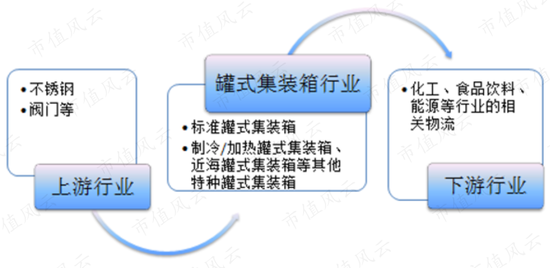

四方科技的主要原材料為不銹鋼、碳鋼和閥門,原材料在成本中占比在八成以上。同時,四方科技的終端產品(包括冷凍設備和罐式集裝箱)售價會隨不銹鋼價格波動。

2016年,鋼價明顯處于低位,2017年~2018年,鋼價震蕩回彈。

(注:因不銹鋼歷史數據較難獲得,風云君在此用鋼材綜合指數代替,2014.1~2020.4鋼材綜合指數走勢圖,來源:Mysteel)

受此影響,2016年,四方科技冷凍設備、罐式集裝箱平均售價同時下降。

2017年~2018年,四方科技的營業成本(尤其是2018年)因原材料漲價迅速增加,但主要產品平均售價未能回升,反而被增長的銷量進一步攤薄,導致公司銷售毛利率和凈利率自2017年起下滑。

另外,四方科技在2016年后較往年加大了研發支出并新增股權激勵計劃,管理費用因此大幅增加,在一定程度上也削弱了公司的銷售凈利率。

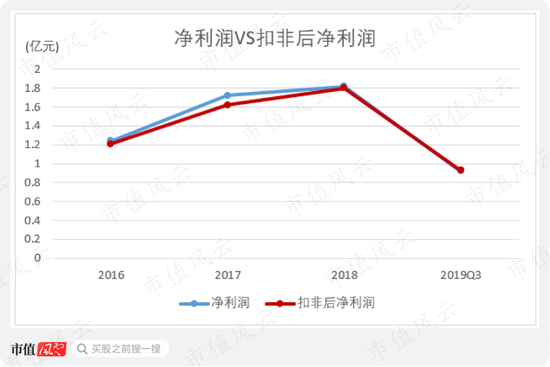

從凈利潤、扣非后凈利潤曲線的走勢看,非經常性損益并未給四方科技帶來大量的利潤,凈利潤主要由生產經營生成。

總之,在盈利能力上,四方科技雖然能憑業務賺錢,但主要原材料價格波動對利潤增長限制很大。從這個意義上說,四方科技未能真正運用規模效應抵御原材料價格周期波動的不良影響,需要開發出更“獨家”且質優的產品爭取掌握更大的定價權。

五、擴產建設和產能

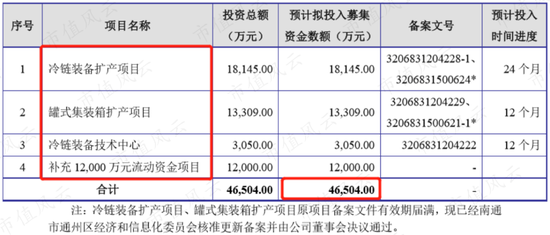

可能由于上市時間較短,四方科技沒有什么增發或發債的動作。只在上市當年籌集了4.65億元的募集資金(凈額),主要用于兩大主業的擴產項目、補充流動資金。

(數據來源:公司招股說明書)

截至2019年6月末,募投項目基本已處于收尾階段。

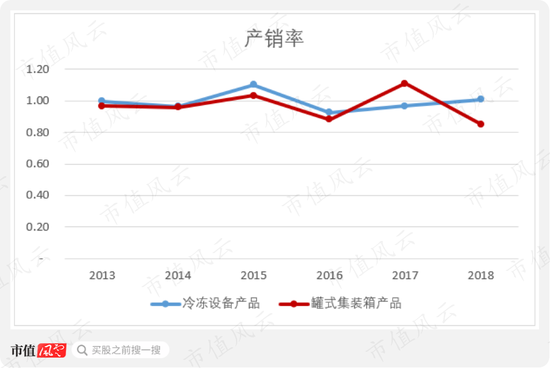

募投項目罐式集裝箱擴產項目已于2018年5月投產,冷鏈裝備擴產項目也預計在2019年7月投產。2018年四方科技冷凍設備和罐式集裝箱產量也因此較2016年分別增長70.59%、96.44%。

從產銷率的波動看,擴產后罐式集裝箱產品的產能似乎尚有富余,2018年罐式集裝箱的產銷率僅為85.17%。在其銷量沒有更上一個臺階之前,似乎短期內需要擴產的可能性較小。

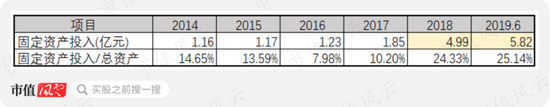

這一點,從四方科技的固定資產投入也能看出來。

2014年~2016年,四方科技的固定資產投入總額并未出現明顯增加。2016年公司上市后,隨著募投擴產項目的修建和逐漸完工,四方科技的固定資產投入增幅在2018年達到頂峰,并在2019年上半年有所回落。

擴產項目有募集資金兜著,產能似乎也能滿足生產銷售所需,四方科技對資金的需求其實沒有很大。截至目前為止,四方科技僅在2019年才新增一筆2億元的短期借款,過去有息負債金額為0。

2019年6月末,四方科技的可支配資金(不受限的資金)為6.86億元,覆蓋2億元的短期借款綽綽有余。

另外,公司流動比率為2.41,短期償債能力不錯。

六、資金情況較好

最后來看看四方科技的資金情況。

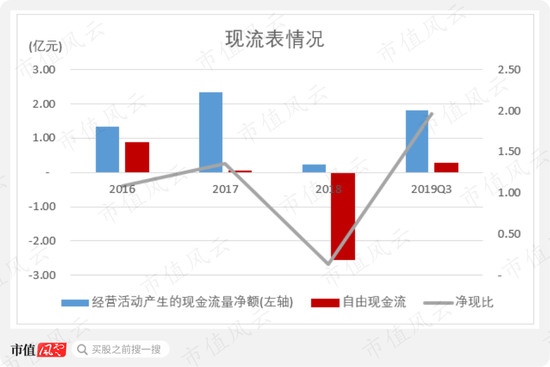

上市后,四方科技的經營性凈現金流量一直持續為正。除2018年受原材料漲價沖擊利潤下滑影響外,其余年份凈現比指標基本都大于1。

同時,隨著擴產項目投入逐漸接近尾聲,2019年9月末自由現金流由負轉正。

就目前而言,四方科技靠主業賺錢,除在固定資產投入上有大額資金支出外,剩余資金基本能回流至公司,為公司未來的發展積攢資金。

七、結語

分紅方面,上市以來四方科技累計派息1.18億元,累計派息比率為24.63%,低于同行業的中集集團(126.86億元,29.85%)和漢鐘精機(8.78億元,53.15%)。

由于增發、發債事項少,四方科技的累計派息融資比為25.36%,但還是低于漢鐘精機(76.65%)。

(市值風云“吾股評級”)

總地來說,四方科技上市四年,毛利和凈利潤在主要原材料價格波動下受限明顯,盡管資金情況一直較為良好,也無法打消投資者們對其長期盈利能力能否持續在線的質疑。

公司股價因此基本一路波動下行,公司的高管們也是減持多于增持。

(截至2020.4.3四方科技股價走勢圖,來源:東方財富(17.570, 0.25, 1.44%)網)

這么看來,四方科技雖然算得上是罐式集裝箱細分行業的“二把手”,但著實還需要加把勁兒去掉盈利能力的硬傷才行。

風云點評

2017年之后,四方科技既不能消化上游原材料漲價的壓力,而下游航運低迷導致售價也不能提高,這導致毛利率和凈利率雙雙下降,公司出現增收不增利的情況:2019年半營業收入同比增長18.7%,而凈利率同比減少19.94%。

上市剛滿兩年,就有高管開始減持,最近又有眾多董監高頻繁減持,股價一路不下跌才怪!

《電鰻快報》

熱門

相關新聞